Microcredito

L’ing. Fabio Manenti è iscritto dal 2017 e con il n. 214 nell’elenco dei Tutor “Operatori Territoriali in servizi ausiliari e di monitoraggio per il microcredito” presso l’Ente Nazionale per il Microcredito con sede a Roma, oltre che, dal 2021, nell’elenco nazionale obbligatorio degli “Operatori in servizi non finanziari ausiliari di assistenza e monitoraggio per il microcredito“.

Il Microcredito è una forma di finanziamento assistito che consente l’accesso al credito ai cosiddetti soggetti non bancabili, ossia a coloro che hanno difficoltà a rivolgersi alle normali istituzioni finanziarie, non potendo fornire le garanzie richieste. Sulla base della definizione fornita dall’Art. 111 del TUB, Il Microcredito assume una duplice configurazione:

MICROCREDITO SOCIALE

Per sostenere soggetti in condizioni di temporanea vulnerabilità economica o sociale, che non sono in grado di fornire le necessarie garanzie per la restituzione del prestito.

Si riferisce ai prodotti e servizi utili per la lotta alla povertà e all’esclusione sociale, interventi che puntano:

I. a offrire soluzioni concrete a persone e famiglie che si trovano in una situazione di temporanea difficoltà economica, attraverso la concessione di un piccolo prestito;

II. a diffondere la cultura della responsabilizzazione passando, laddove possibile, dalla logica di contributo a fondo perduto al concetto di “prestito”.

Caratteristiche:

- importo massimo di euro 10.000,00,

- non assistiti da garanzie reali,

- accompagnati dalla prestazione di servizi ausiliari di bilancio familiare,

- abbiano lo scopo di consentire l’inclusione sociale e finanziaria del beneficiario,

- siano prestati a condizioni più favorevoli di quelle prevalenti sul mercato.

MICROCREDITO PER L' IMPRESA

Per il consolidamento dell’autoimprenditorialità e dello sviluppo di attività economiche locali.

Si riferisce a prodotti e servizi utili a favorire il diritto all’iniziativa economica delle persone. L’obiettivo è di creare un meccanismo virtuoso che permetta ai microimprenditori di generare reddito e diventare economicamente autonomi:

I. Affinché tale obiettivo si realizzi, è necessario adottare un processo selettivo rigoroso volto a verificare l’attendibilità professionale dei richiedenti, la validità e la coerenza tecnica, economica e finanziaria dell’attività e/o del progetto per il quale è richiesto il finanziamento: un’affidabile garanzia personale al posto di una garanzia reale.

II. Non è il passato delle persone che conta – la profittabilità ex post della propria azienda già operativa e/o le garanzie reali che il prestatario potenziale è in grado di dare (criteri che sovente condizionano in modo notevole il comportamento delle banche ordinarie) – ma la sostenibilità e l’efficacia del progetto presentato per il finanziamento.

Caratteristiche

- I finanziamenti di microcredito sono assistiti dalla garanzia pubblica del Fondo di garanzia per le PMI per l’80% dell’importo finanziato.

- E’ possibile che gli istituti bancari richiedano ulteriori garanzie relativamente alla parte non coperta dalla garanzia pubblica (al massimo pari quindi al 20% dell’importo finanziato).

- Le suddette garanzie potranno essere esclusivamente di tipo personale e non reale ai sensi dell’art. 111 del T.U.B.

- Tale procedura consente:

- di ridurre le asimmetrie informative di cui soffre la banca ordinaria, poiché ha modo di far conoscere il cliente, la sua vita, il suo lavoro, la sua famiglia, l’ambiente in cui vive;

- riesce a creare un clima di fiducia reciproca fra istituzione e cliente che consente di migliorare la qualità del prodotto finanziario.

Finalità dei finanziamenti

- acquisto di beni (incluse le materie prime necessarie alla produzione dei beni o servizi e le merci destinate alla vendita) e servizi connessi all’attività;

- pagamento di retribuzioni di nuovi dipendenti o soci lavoratori;

- sostenimento dei costi per corsi di formazione aziendale;

- finalizzati all’avvio o allo sviluppo di iniziative imprenditoriali o all’inserimento nel mercato del lavoro;

- accompagnati dalla prestazione di servizi ausiliari di assistenza e monitoraggio dei soggetti finanziati.

Le caratteristiche dei finanziamenti

- Mutuo chirografario a tasso fisso;

- durata massima 84 mesi inclusi massimo 12 mesi di preammortamento;

- ammontare non superiore a euro 40.000,00 (innalzato grazie al Decreto Ristori del 18/12/2020). Il limite può essere aumentato di euro 10.000,00, qualora il contratto di finanziamento preveda l’erogazione frazionata subordinando i versamenti successivi al verificarsi delle seguenti condizioni:

a) il pagamento puntuale di almeno le ultime sei rate pregresse;

b) lo sviluppo del progetto finanziato, attestato dal raggiungimento di risultati intermedi stabiliti dal contratto e verificati dalla Banca; - garanzia pubblica del Fondo di Garanzia Nazionale gestita da Medio Credito Centrale SPA, la Banca potrà richiedere ulteriori garanzie personali (non reali) solo relativamente alla parte non coperta dalla garanzia pubblica.

Evoluzione normativa sul microcredito

- Legge 30 dicembre 2021, n. 234 (Legge di Bilancio per l’anno 2022): L’art. 1, comma 914 apporta all’art. 111 del testo unico di cui al decreto legislativo 1° settembre 1993, n. 385 le seguenti modificazioni:

- l’importo massimo finanziabile con il microcredito viene aumentato da 40.000 euro a 75.000 euro;

- i soli soggetti iscritti nell’elenco previsto dall’art. 111 TUB, ovvero gli operatori di microcredito, potranno erogare finanziamenti anche alle srl,

- Inoltre i finanziamenti erogati dalle 111 alle srl potranno avere un importo massimo di 100.000 euro;

- durata dell’ammortamento viene estesa a 15 anni, rispetto ai sette in vigore (art. 4, comma 4 DM 176/2014);

- i requisiti dimensionali di cui all’art. 1, comma 2 lett. d) del DM 176/2014, riguardanti i ricavi, il livello di indebitamento e l’attivo patrimoniale, sono stati eliminati.

NB: La suddetta modifica normativa non è ancora esecutiva.

SERVIZI DI TUTORAGGIO ED ASSISTENZA

I servizi ausiliari di assistenza e monitoraggio quali previsto ai sensi dell’art.111, comma 1 del D.lgs 385/93 (T.U.B.) e dell’art 3 del D.M. n°176/2014 devono essere eseguiti dai singoli operatori di microcredito in conformità alle Linee di indirizzo per la prestazione dei servizi ausiliari contenute nelle linee guida pubblicate dall’ENM per l’iscrizione nell’elenco nazionale e attraverso gli strumenti informatici che verranno messi a disposizione dell’Ente.

Nello svolgimento delle loro attività, gli operatori in servizi ausiliari sono tenuti ad assicurare una capillare relazione con le comunità locali, nonché la comprensione dell’evoluzione dei loro bisogni socio-economici e delle loro difficoltà di accesso al credito.

I servizi di assistenza e di monitoraggio devono essere eseguiti dai Tutor nei confronti del richiedente sia nella fase antecedente l’erogazione del credito che nel periodo successivo.

Nello specifico, nella fase antecedente all’erogazione vanno forniti i seguenti servizi:

- supporto alla definizione della strategia di sviluppo del progetto imprenditoriale e all’analisi di soluzioni per il miglioramento dello svolgimento dell’attività;

- supporto all’individuazione e diagnosi di eventuali criticità del progetto finanziato.

Nella fase successiva all’erogazione potrebbero essere erogati i seguenti servizi:

- orientamento verso le possibili soluzioni al fine di prevenire eventuali criticità dell’impresa;

- supporto alla definizione dell’idea d’impresa, al fine di verificare la sostenibilità economico finanziaria.

Nel periodo antecedente l’erogazione del microcredito e nel periodo successivo il tutor potrà offrire:

- supporto per la soluzione di problemi legali, fiscali e amministrativi e informazioni circa i relativi servizi disponibili sul mercato;

- supporto alla definizione dei prezzi e delle strategie di vendita, con l’effettuazione di studi di mercato;

- formazione sulle tecniche di amministrazione dell’impresa, sotto il profilo della gestione contabile, della gestione finanziaria, della gestione del personale;

- formazione sull’uso delle tecnologie più avanzate per innalzare la produttività dell’attività.

È obbligo degli operatori di microcredito garantire in favore del beneficiario durante tutto il periodo di ammortamento del singolo finanziamento concesso:

- idonea attività di monitoraggio;

- dettagliata relazione sull’andamento delle attività svolte e i risultati conseguiti dal soggetto finanziato.

L’attività di prestazione di servizi degli operatori territoriali, sarà oggetto di monitoraggio da parte dell’Ente, al fine di valutarne l’impatto sul buon esito delle operazioni microcreditizie da questi assistite.

In fase di rimborso i servizi di monitoraggio dovranno essere forniti nei primi tre anni di ammortamento, mentre negli ulteriori anni, in assenza di criticità segnalate, il tutor potrà limitarsi ad inviare ai microimprenditori finanziati questionari di qualità e misurazione dell’impatto sociale.

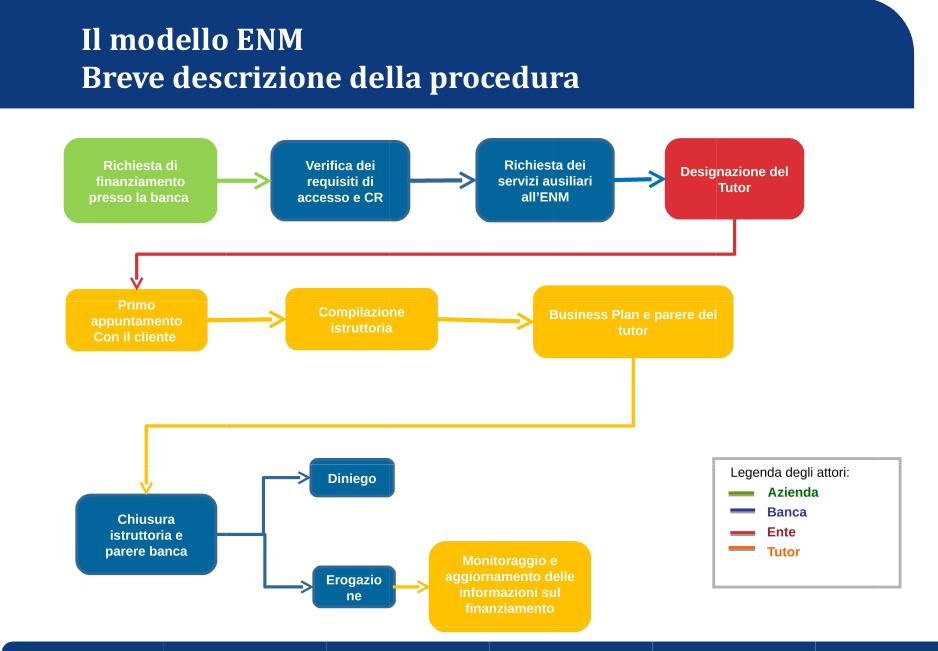

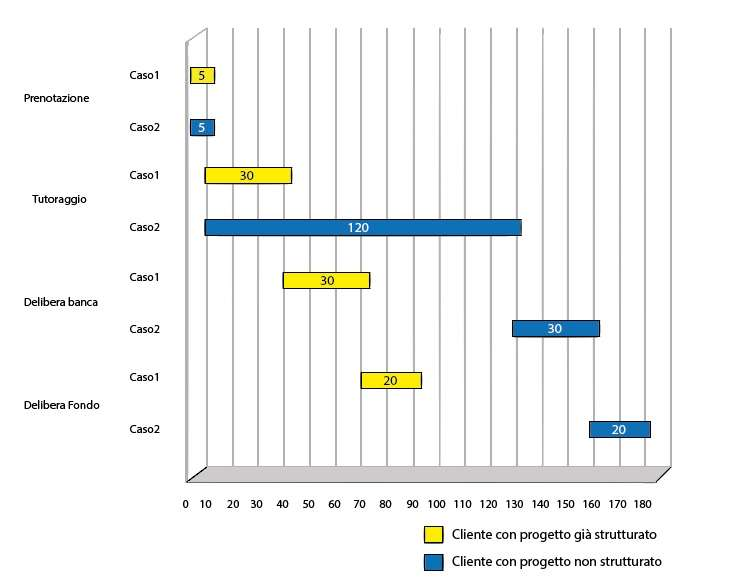

MODELLO ENM PROCEDURA E TEMPISTICHE

SE SIETE INTERESSATI A RICHIEDERE IL MICROCREDITO PER L’IMPRESA E DESIDERATE RICEVERE ULTERIORI INFORMAZIONI CONTATTATECI!